A inovação pode sobreviver ao desvio estratégico?As ações da Lululemon Athletica despencaram 18% no pré-mercado em 5 de setembro de 2025, após uma redução dramática na projeção anual de vendas e lucros - a segunda revisão para baixo no ano. As ações da empresa já caíram 54,9% no acumulado do ano, resultando em uma capitalização de mercado de US$ 20,1 bilhões. A queda reflete a reação dos investidores aos decepcionantes resultados do 2º trimestre, que mostraram crescimento de receita de apenas 7%, alcançando US$ 2,53 bilhões. Além disso, houve uma preocupante queda de 3% nas vendas comparáveis nas Américas, apesar de um forte crescimento internacional de 15%.

A “tempestade perfeita” que atinge a Lululemon resulta de múltiplas forças convergentes. Em 29 de agosto de 2025, o governo Trump removeu a isenção de minimis para remessas abaixo de US$ 800, eliminando o tratamento livre de tarifas. Isso gerou um impacto imediato de US$ 240 milhões no lucro bruto em 2025 e uma projeção de US$ 320 milhões no impacto da margem operacional até 2026. Essa mudança prejudicou especialmente a estratégia de cadeia de suprimentos da Lululemon, que anteriormente atendia dois terços dos pedidos de e-commerce dos EUA a partir de centros de distribuição no Canadá, além de depender fortemente do Vietnã (40% da produção) e da China (28% dos tecidos).

Além das pressões geopolíticas, a empresa enfrenta falhas estratégicas internas que agravaram os ventos contrários externos. O CEO Calvin McDonald reconheceu que a empresa se tornou “previsível demais com nossas ofertas casuais” e “perdeu oportunidades de criar novas tendências”, o que levou a ciclos de vida de produtos mais longos, especialmente em roupas casuais e de lounge, que representam 40% das vendas. A companhia também enfrenta uma concorrência crescente de marcas emergentes como Alo Yoga e Vuori no segmento premium, além de pressão de imitações de marca própria que oferecem tecnologia semelhante a preços muito mais baixos.

Apesar de manter um portfólio impressionante de 925 patentes em nível global, protegendo misturas exclusivas de tecidos e investindo em materiais de próxima geração à base de biotecnologia por meio de parcerias com empresas como a ZymoChem, o grande desafio da Lululemon está no descompasso entre sua forte capacidade de inovação e propriedade intelectual e sua dificuldade em transformá-las em produtos líderes de tendência no tempo certo. A estratégia futura da companhia exige ações decisivas em três áreas principais: renovação dos produtos, implementação de preços estratégicos para mitigar os custos das tarifas e otimização da cadeia de suprimentos. Tudo isso deve ser feito em um ambiente macroeconômico desafiador, em que os consumidores americanos estão mais cautelosos e os consumidores chineses cada vez mais optam por marcas locais em vez de alternativas estrangeiras premium.

Tariffs

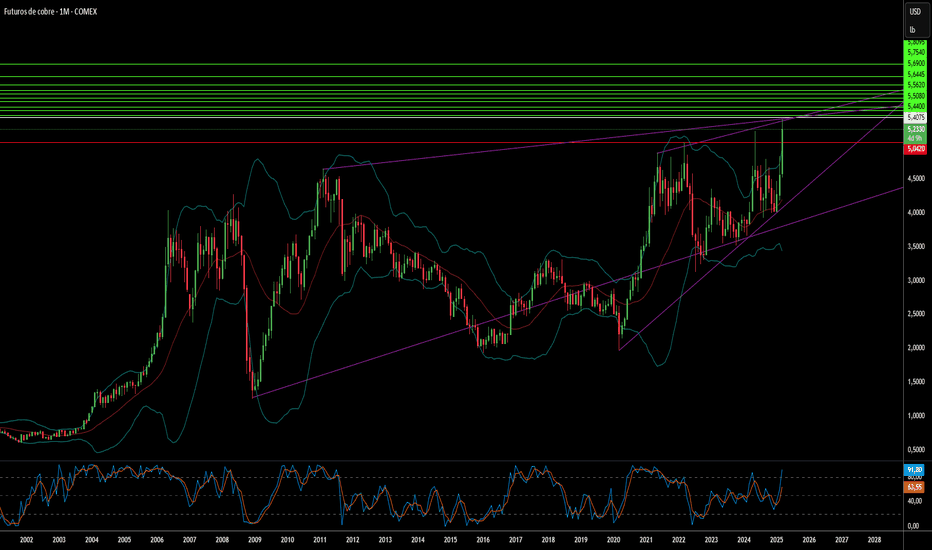

Lacuna abaixo ... mas a fuga do cobre ainda está em jogoOs mercados de cobre entraram em alta nesta semana após a proposta do Presidente Trump de impor uma tarifa de 50% sobre as importações de cobre. O preço passou de um pouco acima de US $5,20 para quase US $5,80 em uma única vela de 4 horas.

Agora, o cobre pode estar saindo de sua bandeira de alta ou flâmula no período de 4 horas. Se confirmado com uma quebra limpa acima da linha de tendência superior da bandeira - talvez perto de US $5,62-a próxima etapa poderia se projetar em direção à alta anterior perto de US $5,80

Há também uma lacuna abaixo da ação do preço atual, entre US $5,20 e US $5,35, formada durante o movimento explosivo para cima. Embora as lacunas possam funcionar como zonas de apoio, também tendem a ser revisitadas.

Volatilidade tarifária e Petrolífera convergem a 9 de julho Terça-feira, 9 de julho, marca um prazo fundamental para dois grandes eventos de mudança de mercado.

Terça–feira é o prazo oficial para as negociações comerciais EUA-UE. Enquanto um acordo completo está fora da mesa, a UE espera garantir um "acordo de princípio" de última hora para evitar uma tarifa norte-americana ameaçada de 50% sobre algumas exportações europeias.

A história do presidente Trump de alterar prazos aumenta a incerteza. Os comerciantes podem querer observar movimentos intradiários acentuados em EUR / USD e ações europeias ligadas ao risco tarifário.

O Seminário Internacional da OPEP também começa no dia 9 em Viena. Ministros da energia e CEOs da BP, Shell e outros irão falar sobre oferta de petróleo, investimento e estratégia de longo prazo.

O petróleo bruto tem sido volátil em julho, e quaisquer sinais de mudanças na oferta ou mudanças na política podem levar o WTI e o Brent em qualquer direção.

O futuro econômico do Japão está em uma encruzilhada tarifária?O índice Nikkei 225, principal referência da bolsa japonesa, enfrenta um momento crítico, sob forte pressão devido à possibilidade de tarifas dos EUA de até 35% sobre importações japonesas. A posição rígida do presidente dos Estados Unidos, Donald Trump, já provocou uma queda significativa nas ações japonesas: na quarta-feira, o Nikkei 225 caiu 1,1%, enquanto o índice Topix, mais abrangente, recuou 0,6%, marcando dias consecutivos de perdas. Essa reação imediata do mercado, com vendas generalizadas em todos os setores, reflete a profunda preocupação dos investidores e uma antecipação de cenários adversos, especialmente para os setores automotivo e agrícola, que são particularmente vulneráveis.

O prazo de 9 de julho para um acordo comercial é decisivo, com Trump deixando claro que não pretende prolongar a suspensão das tarifas. As tarifas propostas superariam significativamente os níveis anteriores, impondo uma carga financeira considerável a indústrias já afetadas por tarifas existentes. A economia japonesa, que enfrenta uma recente contração do PIB e quedas persistentes nos salários reais, é especialmente vulnerável a choques externos como esse. Essa fragilidade econômica sugere que as tarifas poderiam intensificar os desafios atuais, aproximando o país de uma recessão e alimentando a insatisfação interna.

Além das preocupações comerciais imediatas, Washington parece usar a ameaça tarifária para pressionar aliados como o Japão a aumentarem seus gastos militares, visando 5% do PIB em um contexto de crescentes tensões geopolíticas. Essa exigência testa a “aliança sólida” entre EUA e Japão, marcada por tensões diplomáticas e pelos desafios políticos internos do Japão para alcançar metas de defesa ambiciosas. A imprevisibilidade da política comercial dos EUA, combinada com essas pressões geopolíticas, cria um ambiente complexo que desafia simultaneamente a estabilidade econômica e a autonomia estratégica do Japão, exigindo ajustes significativos em suas relações internacionais.

Será que a P&G Conseguirá Sobreviver à Tempestade Econômica?A Procter & Gamble, líder global em bens de consumo, enfrenta atualmente uma forte turbulência econômica, marcada por cortes recentes de empregos e uma queda no valor de suas ações. As políticas tarifárias da administração Trump são o principal catalisador desses desafios, impactando diretamente a cadeia de fornecimento da P&G ao elevar os custos de matérias-primas e produtos acabados importados da China. Esse peso financeiro, estimado em centenas de milhões de dólares, força a empresa a reavaliar suas estratégias de fornecimento, aumentar a produtividade e, potencialmente, elevar os preços dos produtos, o que pode reduzir a demanda dos consumidores.

Diante dessas pressões crescentes e da clara desaceleração no crescimento de categorias nos EUA, a P&G lançou um programa de reestruturação substancial. Isso inclui a eliminação de até 7.000 empregos - cerca de 15% de sua força de trabalho não ligada à fabricação - nos próximos dois anos. A empresa também planeja descontinuar a venda de certos produtos em mercados específicos como parte de ajustes estratégicos mais amplos. Essas medidas decisivas buscam proteger o desempenho financeiro a longo prazo da P&G, embora os executivos reconheçam que não superam completamente os desafios operacionais imediatos.

Além do impacto direto das tarifas, a incerteza econômica generalizada e a queda na confiança do consumidor nos EUA complicam ainda mais o ambiente operacional da P&G. Dados recentes apontam uma redução sustentada no sentimento do consumidor, influenciando diretamente os gastos discricionários e levando os lares a adotarem maior cautela em suas compras. Essa mudança, combinada com indicadores econômicos negativos mais amplos - como o aumento nos pedidos de seguro-desemprego e demissões em diversos setores -, cria um cenário particularmente desafiador para empresas que dependem de um consumo robusto. O futuro imediato da P&G depende de sua agilidade estratégica para mitigar os impactos tarifários, gerenciar preços e se adaptar a um clima econômico volátil.

Os Arcos Dourados Estão Apagando?O McDonald's, um ícone global do fast-food, relatou recentemente sua maior queda nas vendas em lojas comparáveis nos EUA desde o auge da pandemia de COVID-19. A empresa registrou uma queda de 3,6% no trimestre encerrado em março, uma retração atribuída, em grande parte, à incerteza econômica e à menor confiança do consumidor devido às políticas tarifárias do presidente Donald Trump. Esse desempenho indica que a natureza imprevisível da guerra comercial está levando os consumidores a reduzir os gastos não essenciais, impactando diretamente até setores aparentemente resilientes como o de fast food, devido à redução nas visitas dos clientes.

A ligação entre o enfraquecimento da confiança do consumidor e os números concretos de vendas é evidente, já que analistas econômicos observam a conversão de dados suaves em dados duros. Embora alguns comentaristas sugiram que os aumentos de preços do McDonald's contribuíram para a queda nas vendas, o momento do declínio coincide diretamente com um período de maior ansiedade relacionada às tarifas e com a contração da economia dos EUA no primeiro trimestre. Isso sugere que, embora os preços sejam um fator, o ambiente macroeconômico mais amplo, moldado pelas tensões comerciais, desempenha um papel fundamental.

Como resposta, o McDonald's está destacando ofertas acessíveis para atrair e reter clientes que enfrentam um cenário econômico desafiador. As dificuldades da empresa refletem as de outras empresas do setor de hospitalidade, que também relatam uma queda nos gastos dos consumidores com refeições fora de casa. A situação do McDonald's é um exemplo claro de como políticas comerciais complexas e a incerteza econômica resultante podem ter consequências amplas, afetando diversos setores e alterando o comportamento do consumidor em um nível fundamental.

Ruptura EUA-China: A Hora de Ouro da Índia?As crescentes tensões comerciais entre os Estados Unidos e a China, marcadas por tarifas substanciais impostas pelos EUA sobre produtos chineses, estão criando, sem querer, um ambiente favorável para a Índia. A diferença significativa nas taxas tarifárias — bem mais baixas para importações da Índia do que da China — posiciona a Índia como uma alternativa atraente para empresas que buscam reduzir custos e riscos geopolíticos ao abastecer o mercado americano. Essa vantagem tarifária oferece uma oportunidade estratégica única para a economia indiana.

Há evidências claras dessa mudança, com grandes empresas, como a Apple, supostamente ampliando as importações de iPhones fabricados na Índia e até acelerando os envios antes da entrada em vigor de novas tarifas. Essa tendência não se limita à Apple: outros fabricantes globais de eletrônicos, como a Samsung e até algumas empresas chinesas, estão considerando transferir parte da produção ou redirecionar rotas de exportação através da Índia. Esses movimentos podem fortalecer significativamente a iniciativa “Make in India” e consolidar o papel do país nas cadeias globais de valor no setor de eletrônicos.

O potencial aumento da atividade industrial, dos investimentos e das exportações traz ventos favoráveis expressivos para o índice de referência indiano, o Nifty 50. Crescimento econômico mais rápido, lucros corporativos maiores (especialmente nos setores de manufatura e logística), aumento do investimento estrangeiro e um sentimento positivo no mercado são resultados prováveis. Contudo, para aproveitar plenamente esse potencial, a Índia precisa superar desafios persistentes relacionados à infraestrutura, à estabilidade política e à facilidade de fazer negócios, além de enfrentar a concorrência de outras nações com tarifas baixas e buscar termos vantajosos nas negociações comerciais em andamento com os EUA.

A Magia de Preços da Temu: Desfeita pelas Tarifas?A PDD Holdings, empresa controladora da popular plataforma de e-commerce Temu, enfrenta um grande desafio operacional após a recente imposição de tarifas rigorosas pelos Estados Unidos sobre produtos chineses. Essas medidas comerciais, especialmente a revogação da regra de "de minimis" para remessas provenientes da China, ameaçam diretamente o modelo de negócios de baixo custo que impulsionou a rápida expansão da Temu no mercado americano. A eliminação do limite anterior de US$ 800 para isenção de tarifas em pacotes individuais atinge o cerne da estratégia logística e de precificação da Temu.

O impacto resulta da aplicação de tarifas extremamente altas sobre esses pacotes de baixo valor que antes eram isentos. Relatórios indicam taxas que podem chegar a 90% do valor do item ou uma taxa fixa significativa, anulando efetivamente as vantagens de custo que a Temu explorava ao enviar produtos diretamente de fabricantes chineses. Essa mudança estrutural compromete a viabilidade financeira do modelo da Temu, que dependia fortemente do acesso isento de tarifas para oferecer preços baixíssimos aos consumidores americanos.

Como consequência, aumentos significativos nos preços dos produtos vendidos pela Temu parecem quase inevitáveis, à medida que a PDD Holdings enfrenta esses novos e substanciais custos. Embora a resposta oficial da empresa ainda seja aguardada, as pressões econômicas sugerem que os consumidores provavelmente arcarão com esses encargos, o que pode enfraquecer a principal vantagem competitiva da Temu e desacelerar seu ritmo de crescimento. A PDD Holdings agora tem a tarefa crucial de navegar por esse cenário comercial conturbado e adaptar sua estratégia para manter sua posição no mercado em meio ao crescente protecionismo e às tensões geopolíticas.

A Sombra do Vietnã sobre o Swoosh da Nike?A recente queda nas ações da Nike evidencia o equilíbrio precário das cadeias globais de suprimentos em uma era de tensões comerciais. O artigo revela uma correlação direta entre as tarifas propostas pelos Estados Unidos sobre importações asiáticas — especialmente do Vietnã, o principal polo de fabricação da Nike — e uma queda significativa no valor das ações da empresa. Essa reação imediata do mercado sublinha os riscos financeiros associados à forte dependência da Nike de sua extensa rede de fábricas no Vietnã, responsável por produzir uma parte substancial de seus calçados, vestuários e equipamentos.

Apesar de suas receitas robustas, a Nike opera com margens de lucro relativamente estreitas, o que deixa pouco espaço para absorver os aumentos de custos decorrentes das tarifas. A natureza competitiva do setor de vestuário esportivo também restringe a capacidade da Nike de repassar esses custos aos consumidores por meio de aumentos significativos de preços sem comprometer a demanda. Analistas sugerem que apenas uma fração do impacto das tarifas pode ser transferida aos preços, o que força a Nike a explorar estratégias alternativas de mitigação — potencialmente menos vantajosas —, como a redução da qualidade dos produtos ou a extensão dos ciclos de design.

Em última análise, o artigo destaca os enormes desafios enfrentados pela Nike ao navegar o atual cenário comercial. Embora historicamente eficiente em termos de custo, a dependência acentuada da produção no Vietnã agora se revela uma vulnerabilidade significativa. Transferir a fabricação para outro local, especialmente de volta aos Estados Unidos, mostra-se complexo e custoso devido à natureza especializada da produção de calçados e à falta de infraestrutura doméstica. A saúde financeira futura desse gigante do setor esportivo dependerá de sua capacidade de se adaptar a essas pressões geopolíticas e econômicas em constante evolução.

O Medidor do Medo Vai Disparar?O Índice de Volatilidade Cboe (VIX), conhecido como o "medidor do medo" de Wall Street, pode aumentar devido às políticas agressivas do presidente dos EUA, Donald Trump. Este artigo analisa como as tarifas planejadas por Trump e as crescentes tensões geopolíticas podem injetar incerteza significativa nos mercados financeiros. Historicamente, o VIX sobe durante períodos de instabilidade econômica e política. O cenário atual, com uma possível guerra comercial e riscos internacionais elevados, sugere que a volatilidade do mercado pode aumentar.

As tarifas planejadas por Trump, que impõem taxas recíprocas a todos os países, preocupam economistas e instituições financeiras. Especialistas do Goldman Sachs e J.P. Morgan preveem que essas tarifas podem levar a mais inflação, menos crescimento econômico e maior risco de recessão nos EUA. A escala e o impacto dessas tarifas criam imprevisibilidade, levando os investidores a buscar proteção contra quedas no mercado, o que geralmente eleva o VIX.

Além disso, as tensões geopolíticas, como disputas comerciais com a China e tensões com o Irã sobre seu programa nuclear, aumentam a instabilidade global. Esses riscos internacionais podem escalar, gerando ansiedade nos investidores e elevando a volatilidade do mercado, conforme refletido pelo VIX.

Em resumo, as políticas comerciais agressivas de Trump e os riscos geopolíticos sugerem que o VIX pode aumentar significativamente. Analistas já observam essa tendência, e padrões históricos reforçam a expectativa de maior volatilidade. O VIX deve continuar refletindo o medo e a incerteza crescentes nos mercados financeiros.

O Aperto do Cobre: Mais Forte Que o do Petróleo?A economia dos EUA está prestes a passar por uma revolução do metal vermelho? A demanda crescente por cobre, impulsionada pela transição global para a energia limpa, a proliferação de veículos elétricos e a modernização da infraestrutura crítica, sugere uma mudança no cenário econômico em que a importância do cobre pode em breve eclipsar a do petróleo. Este metal vital, essencial para tudo, desde sistemas de energia renovável até eletrônicos avançados, está se tornando cada vez mais central para a prosperidade econômica dos EUA. Suas propriedades únicas e aplicações crescentes em setores de alto crescimento o posicionam como uma peça-chave para o desenvolvimento futuro, podendo torná-lo mais crucial do que as fontes de energia tradicionais nos próximos anos. Esse sentimento é refletido pela recente atividade do mercado, com os preços do cobre atingindo um novo recorde de US$ 5,3740 por libra na COMEX. Esse aumento ampliou a diferença de preços entre Nova York e Londres para aproximadamente US$ 1.700 por tonelada, sinalizando uma forte demanda nos EUA.

No entanto, essa importância crescente enfrenta uma ameaça iminente: a possível imposição de tarifas dos EUA sobre as importações de cobre. Justificadas por preocupações com a segurança nacional, essas tarifas poderiam desencadear repercussões econômicas significativas. Ao aumentar o custo do cobre importado, um componente vital para diversas indústrias domésticas, as tarifas correm o risco de inflacionar os custos de produção, elevar os preços ao consumidor e tensionar as relações comerciais internacionais. A antecipação dessas tarifas já causou volatilidade no mercado, com grandes traders em um evento de commodities do Financial Times na Suíça prevendo que o cobre poderia chegar a US$ 12.000 por tonelada este ano. Kostas Bintas, da Mercuria, destacou a atual "escassez" no mercado de cobre devido às substanciais importações para os EUA em antecipação às tarifas, que alguns analistas esperam que entrem em vigor mais cedo do que o previsto.

No fim das contas, a trajetória futura da economia dos EUA dependerá fortemente da disponibilidade e do custo do cobre. As tendências atuais do mercado revelam preços em alta, impulsionados pela forte demanda global e pela oferta limitada, uma situação que pode ser ainda mais agravada por barreiras comerciais. Os traders também preveem um aumento na demanda industrial à medida que grandes economias, como os EUA e a UE, modernizam suas redes elétricas, reforçando ainda mais a perspectiva otimista. Aline Carnizelo, da Frontier Commodities, está entre os especialistas que preveem um preço-alvo de US$ 12.000. No entanto, Graeme Train, da Trafigura, alertou que a economia global ainda está "um pouco frágil", destacando riscos potenciais para a demanda sustentada. À medida que o mundo continua sua marcha em direção à eletrificação e ao avanço tecnológico, o papel do cobre só se intensificará. Se os EUA navegarão por essa nova era com políticas que garantam um fornecimento suave e econômico desse metal essencial, ou se medidas protecionistas acabarão por dificultar o progresso, permanece uma questão crítica para o futuro econômico da nação.

Agora é uma guerra comercial da UE que Trump querDonald Trump ameaçou impor tarifas de 25% à União Europeia, afirmando bizarramente que o bloco de 27 membros foi "formado para ferrar os Estados Unidos.”

Sem fornecer mais detalhes, ele sugeriu visar as montadoras, dizendo: "tomamos uma decisão e a anunciaremos muito em breve."A UE prometeu retaliar imediatamente se as tarifas entrarem em vigor.

O EUR / USD testou a resistência em torno de 1,0536 antes que os vendedores interviessem na época do anúncio de Trump. O par permanece sob pressão, negociando abaixo da EMA de 50 dias, enquanto a EMA de 200 dias está se achatando, oferecendo uma meta potencial além dos níveis de Fibonacci de 38 e 50% no gráfico.

A Soja em Xeque: Um Futuro Incerto no Comércio Global?A soja se tornou uma peça fundamental no tabuleiro econômico global. Seu papel é central no intrincado jogo da política comercial internacional. A indústria da soja enfrenta um momento crítico. Nações como a União Europeia e a China adotam estratégias protecionistas em resposta às políticas dos EUA, colocando a soja em uma posição delicada. Este artigo explora como esses movimentos geopolíticos estão remodelando o futuro de uma das exportações agrícolas mais importantes dos Estados Unidos, desafiando os leitores a refletirem sobre a resiliência e a adaptabilidade necessárias no volátil cenário comercial atual.

A União Europeia restringiu as importações de soja dos EUA devido ao uso de pesticidas proibidos, evidenciando uma crescente preocupação com a sustentabilidade e a saúde do consumidor no comércio global. Essa medida impacta diretamente os agricultores americanos e levanta questões sobre as implicações das práticas agrícolas no comércio internacional. Diante dessas mudanças, surge a questão: como a indústria da soja pode inovar para atender aos padrões globais sem comprometer sua posição econômica?

A China, por sua vez, retaliou, mirando empresas americanas influentes como a PVH Corp., o que adiciona mais uma camada de complexidade ao cenário comercial global. A inclusão de uma grande marca americana na lista chinesa de "entidades não confiáveis" ilustra as dinâmicas de poder que moldam o comércio internacional. Essa situação nos leva a refletir sobre a interconectividade das economias e o potencial para alianças ou conflitos inesperados. Que estratégias as empresas podem adotar para enfrentar esses desafios?

Em última análise, a saga da soja transcende as disputas comerciais; é um apelo à inovação, sustentabilidade e visão estratégica no setor agrícola. Diante desse cenário em constante mudança, somos levados a questionar não apenas o futuro da soja, mas também a própria essência das relações econômicas globais, em um contexto em que cada movimento no tabuleiro comercial pode ter consequências significativas. Como a indústria da soja, e o comércio internacional como um todo, evoluirão diante desses desafios?