RSI sinaliza riscos de ouro antes do PIB, dados PCE? RSI sinaliza riscos de ouro antes do PIB, dados PCE?

O ouro deve enfrentar dois grandes pontos de dados econômicos dos EUA nesta semana, após o surpreendente corte da taxa de juros de 50 pontos-base da Reserva Federal da semana passada: números do PIB dos EUA na quinta-feira e despesas básicas de consumo pessoal (PCE) na sexta-feira

Danielle DiMartino Booth, da Quill Intelligence, argumenta que o corte maior do que o esperado do Fed sinaliza preocupações sobre possíveis revisões negativas do PIB, lançando dúvidas sobre as chances de um "pouso suave" para a economia dos EUA.

Jerome Powell também vai falar na quinta-feira na Conferência do mercado do Tesouro dos EUA de 2024. Mas suas observações podem ficar em segundo plano com os dados.

O Índice de Força Relativa (RSI) de 4 horas subiu acima de 70, sinalizando condições de sobrecompra e sugerindo cautela para os compradores de ouro. Se o metal se tornar corretivo, o preço poderá testar us $2.613.

F-XAU

O ouro prevê um corte de taxa de 50 pontos? O ouro prevê um corte de taxa de 50 pontos?

O ouro subiu para um máximo histórico antes de recuar, enquanto os investidores aguardam o primeiro movimento do Federal Reserve para facilitar a política monetária em mais de quatro anos.

Os comerciantes estão precificando uma chance de 67% de um corte de taxa de 50 pontos-base, de acordo com a ferramenta FedWatch da CME. No entanto, apesar das expectativas crescentes de um início agressivo da flexibilização da política, o ouro caiu 0,5%, reduzindo os ganhos da semana passada para 2,9%.

Poderíamos ver mais desvantagens no ouro se um ponto-base de 25 resultasse do Fed? $ 2,530 poderia ser um nível potencial de apoio neste cenário.

Os indicadores técnicos, incluindo o Índice de Força Relativa (RSI), diminuíram de níveis quase sobrecomprados, mas talvez não o suficiente para sugerir que uma queda mais significativa nos preços do ouro é iminente.

A tendência de alta do ouro pode sobreviver aos dados PCE de ...A tendência de alta do ouro pode sobreviver aos dados PCE de sexta-feira?

Os preços do Ouro caíram mais de 0,7% na quarta-feira, à medida que o dólar americano se recuperou, preparando o terreno para um ponto crucial próximo ao mês, com dados importantes sobre a inflação no horizonte.

Os mercados estão se preparando para o próximo Índice de preços de despesas de consumo pessoal (PCE), a medida preferida da inflação do Federal Reserve. Os dados do PCE, previstos para sexta-feira, deverão mostrar um ligeiro aumento, de acordo com estimativas de consenso. Se os dados econômicos dos EUA continuarem a mostrar sinais de fraqueza, isso poderia reforçar a recente tendência de alta do ouro, alimentando especulações de que o Fed poderia considerar um corte maior nas taxas em setembro.

Apesar da queda de quarta-feira, a trajetória ascendente do ouro possivelmente permanece praticamente intacta. O metal caiu brevemente abaixo de US $ 2.500, mas rapidamente se recuperou. Se os preços permanecerem acima desse nível, a próxima resistência significativa estará na máxima histórica de US $2.531.

Temores não conseguem manter o ouro acima de US $2.400:uma qu...Temores não conseguem manter o ouro acima de US $2.400:uma queda temporária?

O ouro caiu abaixo da marca de US $2.400, mesmo com as tensões geopolíticas possivelmente aumentando, com Israel se preparando para uma potencial retaliação do Irã. A inteligência dos EUA indica que a resposta pode vir na quinta ou sexta-feira.

A atenção do mercado também está direcionada para os próximos dados iniciais de pedidos de desemprego, que devem ser divulgados na quinta-feira, que os investidores esperam que forneçam mais informações sobre o mercado de trabalho.

Talvez em uma tentativa de acalmar a volatilidade vista no início da semana, a presidente do Fed de São Francisco, Mary Daly, disse terça-feira que "nenhum dos indicadores do mercado de trabalho que ela olha está piscando em vermelho no momento ...”.

Talvez aumentando a pressão para baixo sobre o ouro, os principais bancos centrais Asiáticos parecem ter interrompido as suas compras físicas de ouro. Relatórios do Conselho Mundial do ouro indicam que a China Se absteve de comprar o metal precioso pelo terceiro mês consecutivo.

Tecnicamente, se o XAU/USD continuar a sua trajetória descendente, o próximo nível de suporte poderá situar-se na média móvel simples de 50 e 100 dias. Outras quedas poderiam testar a baixa de 3 de maio de US $2.277.

Trump e especulação do Fed levam o ouro a novos patamares Trump e especulação do Fed levam o ouro a novos patamares

O preço do ouro compensou a alta de 20 de Maio de US $2450 na terça-feira, à medida que as expectativas se intensificam de que o Federal Reserve dos EUA iniciará um ciclo de flexibilização em setembro. O Presidente do Fed, Jerome Powell, dirigiu-se ao Clube económico de Washington esta semana, observando o sólido desempenho da economia e sinalizando potenciais cortes nas taxas uma vez que a inflação tende para a meta de 2%.

A ferramenta CME FedWatch indica probabilidades quase certas de um corte de taxa de 25 pontos-base em setembro, com muitos prevendo um total de 50 pontos-base em cortes até 2024. Mas é preciso questionar a exactidão destas previsões optimistas. A próxima reunião do FOMC terá lugar em 14 dias.

Somando-se ao impulso ascendente do ouro está a potencial eleição do ex-presidente Donald Trump em novembro. Prevê-se que as políticas propostas por Trump, incluindo aumentos de tarifas e cortes de impostos, aumentem o défice orçamental dos EUA e estimulem pressões inflacionistas.

O momento de alta no ouro parece intacto, apoiado pelo Índice de Força Relativa (RSI) no gráfico diário. Embora esta tendência seja mais elevada e se aproxime das condições típicas de sobrecompra.

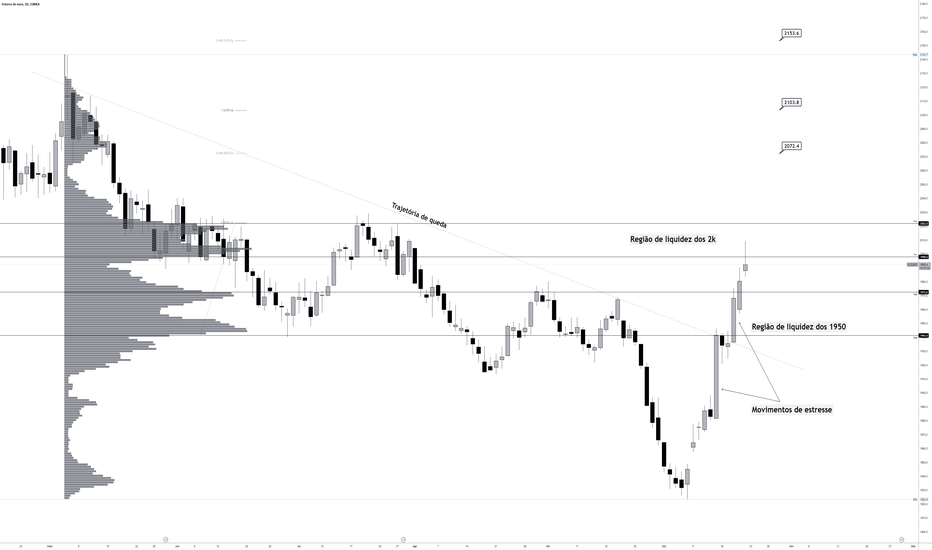

GOLD- XAU - OURO - CORRE PERIGO- ZONA DE ALERTABoa tarde Traders e pseudos...

Operar Vendido em CFDs de Ouro: Riscos e Prazeres

Operar vendido em Contratos por Diferença (CFDs) de ouro é uma prática que atrai tanto fascínio quanto precaução entre os traders. Essa estratégia, que permite lucrar com a queda do preço do ouro, é amplamente utilizada por investidores experientes que buscam diversificação e oportunidades de lucro em mercados de baixa. No entanto, operar vendido em CFDs de ouro também traz riscos consideráveis. Neste texto, exploraremos os prazeres e riscos dessa prática, além de como os operadores que se destacam nesse campo são respeitados.

O Que São CFDs?

Os Contratos por Diferença (CFDs) são instrumentos financeiros derivativos que permitem aos investidores especular sobre os movimentos de preços de ativos subjacentes sem possuir esses ativos fisicamente. No caso do ouro, os CFDs permitem que os traders comprem ou vendam contratos baseados no preço do ouro, buscando lucrar com as variações de preço.

Os Prazeres de Operar Vendido em CFDs de Ouro

Lucro em Mercados de Baixa:

Operar vendido em CFDs de ouro oferece a oportunidade de lucrar em mercados de baixa. Em tempos de retração econômica ou quando há uma diminuição na demanda por ouro, essa estratégia pode ser altamente lucrativa.

Alavancagem:

CFDs são frequentemente negociados com alavancagem, permitindo que os traders controlem posições maiores com um capital relativamente pequeno. Isso amplifica os potenciais ganhos, tornando as operações mais atrativas.

Flexibilidade e Acessibilidade:

Operar com CFDs de ouro oferece grande flexibilidade. É possível abrir e fechar posições rapidamente, permitindo uma reação ágil às mudanças do mercado. Além disso, muitos corretores oferecem plataformas de negociação acessíveis, facilitando o acesso ao mercado para investidores individuais.

Diversificação:

Incluir posições vendidas em ouro através de CFDs em uma carteira diversificada pode melhorar a relação risco-retorno. Isso ajuda a equilibrar a exposição do investidor a diferentes tipos de ativos e movimentos de mercado.

Respeito e Reputação:

Traders que se destacam em operar vendido em CFDs de ouro ganham respeito no mercado. Sua habilidade em prever quedas nos preços do ouro e capitalizar essas previsões é amplamente admirada, e suas análises podem influenciar outros investidores.

Os Riscos de Operar Vendido em CFDs de Ouro

Perdas Potencialmente Ilimitadas:

Assim como outras posições vendidas, operar vendido em CFDs de ouro pode resultar em perdas ilimitadas. Se o preço do ouro subir indefinidamente, o trader deve comprar os CFDs a preços mais altos para fechar a posição, acumulando grandes prejuízos.

Riscos de Alavancagem:

Embora a alavancagem possa aumentar os ganhos, ela também amplifica as perdas. Movimentos adversos no preço do ouro podem rapidamente erodir o capital do investidor, resultando em perdas significativas.

Volatilidade do Mercado:

O mercado do ouro é conhecido por sua volatilidade, influenciada por fatores econômicos, políticos e geopolíticos. Essa volatilidade pode tornar as operações de venda arriscadas, com movimentos bruscos e inesperados nos preços.

Chamadas de Margem:

Operar com alavancagem implica em chamadas de margem. Se o preço do ouro subir, o investidor pode ser obrigado a adicionar mais capital à sua conta para manter a posição aberta. A incapacidade de atender a essas chamadas pode resultar na liquidação forçada da posição, potencialmente em um momento desfavorável.

Pressão Psicológica:

A pressão psicológica de operar vendido em CFDs de ouro é intensa. A possibilidade de perdas ilimitadas e a necessidade de monitorar constantemente o mercado podem causar estresse e ansiedade, exigindo uma forte resiliência emocional do trader.

Estratégias para Minimizar Riscos

Uso de Stops:

Implementar ordens de stop loss é uma estratégia eficaz para limitar as perdas. Definir um preço no qual a posição será automaticamente fechada ajuda a controlar o risco de movimentos adversos no preço do ouro.

Hedging:

Utilizar estratégias de hedging, como a compra de opções de compra (calls) sobre o ouro, pode atuar como uma forma de seguro contra perdas. Isso proporciona uma camada adicional de proteção para as posições vendidas.

Diversificação:

Diversificar as posições vendidas em vários ativos e setores pode reduzir o risco específico do ouro. A diversificação ajuda a espalhar o risco e mitigar os impactos adversos de eventos imprevisíveis no preço do ouro.

Pesquisa e Análise Profunda:

Uma análise meticulosa do mercado de ouro é crucial. Isso inclui o monitoramento de fatores macroeconômicos, políticas monetárias, taxas de juros, e eventos geopolíticos que podem afetar o preço do ouro.

Casos de Sucesso e Fracasso em Operar Vendido em Ouro

Sucessos Notáveis:

Há traders que se destacaram ao prever quedas significativas no preço do ouro e lucrar com posições vendidas em CFDs. Identificar fraquezas no mercado e agir antes que os preços caiam resultou em lucros substanciais para esses investidores.

Fracassos Memoráveis:

No entanto, operar vendido em ouro também trouxe grandes perdas para alguns. Movimentos inesperados no mercado, impulsionados por eventos geopolíticos ou mudanças nas políticas econômicas, resultaram em perdas severas para aqueles que não estavam adequadamente protegidos.

Ética e Regulação da Venda a Descoberto

Operar vendido, especialmente em mercados voláteis como o ouro, é frequentemente alvo de debate. Críticos argumentam que essa prática pode exacerbar a volatilidade do mercado e causar instabilidade econômica. Reguladores em todo o mundo monitoram as atividades de venda a descoberto e implementam medidas para prevenir abusos, como a manipulação do mercado.

Por outro lado, defensores da venda a descoberto afirmam que ela desempenha um papel essencial na eficiência do mercado. Ao revelar fraquezas e ineficiências, a venda a descoberto pode ajudar a prevenir bolhas de preços e promover a transparência.

Conclusão

Operar vendido em CFDs de ouro é uma estratégia que oferece tanto oportunidades excitantes de lucro quanto riscos significativos. Para aqueles que dominam a arte de prever quedas no preço do ouro e possuem a coragem de seguir contra a corrente, os ganhos podem ser substanciais, e o respeito do mercado é uma recompensa valiosa. No entanto, é crucial que os traders compreendam completamente os riscos envolvidos e adotem medidas para gerenciá-los efetivamente.

O sucesso em operar vendido em CFDs de ouro não depende apenas de uma análise técnica e fundamental precisa, mas também da capacidade de lidar com a pressão psicológica e manter a disciplina em momentos de adversidade. É uma arena onde os riscos e recompensas são elevados, e aqueles que se destacam são frequentemente vistos como os verdadeiros mestres da arte de investir.

Um grande Abraço

Rafael Lagosta Diniz.🦞🦞🦞🦞🦞

XAUUSD - SERÁ QUE VOCÊ SABE ENTENDER O QUE UM ANALISTA FALA?Fala traders e pseudos...

Vamos estudar juntos e entender os termos?

Ah, a arte de decifrar os padrões ocultos nos gráficos, como um verdadeiro Sherlock Holmes dos mercados financeiros! Vamos mergulhar nesse universo onde linhas e candles contam histórias mais intrigantes que um episódio de Agatha Christie.

Imagine-se navegando em um mar de tendências, onde cada onda de preço é um mistério a ser desvendado. O grafista, esse detetive moderno, usa ferramentas como Fibonacci, médias móveis e Elliot Waves para criar um enredo digno de um thriller. Cada movimento do mercado é como uma pista que ele segue meticulosamente, traçando linhas que não apenas conectam pontos, mas revelam segredos sobre o futuro.

Mas cuidado, caro investidor! Interpretar uma análise de um grafista requer mais do que apenas observar os desenhos no gráfico. É preciso entender os padrões, reconhecer as formações, e claro, ter um bom olho para o timing. Afinal, não adianta muito descobrir que o mercado está formando um "copo e alça" se você não souber quando é a hora certa de dar o gole (ou vender!).

E assim, entre suportes e resistências, retracements e breakouts, o grafista tece sua teia de previsões. É como se ele fosse um arqueólogo, desenterrando os segredos enterrados nas camadas do histórico de preços. Cada gráfico é uma viagem no tempo, onde passado, presente e futuro se encontram em um dançar de velas e linhas.

Então, da próxima vez que se deparar com uma análise de um grafista, não se assuste com os termos técnicos ou as linhas tortuosas no gráfico. Encare como um convite para uma jornada emocionante, onde o conhecimento e a intuição se encontram para desvendar os mistérios dos mercados financeiros. E quem sabe, com um pouco de prática, você também se tornará um mestre na arte de ler entre as linhas dos gráficos!

Aqui estão alguns termos comuns utilizados no mercado financeiro e uma breve explicação para cada um:

Touros (Bulls): Investidores otimistas que acreditam que o preço de um ativo vai subir.

Ursos (Bears): Investidores pessimistas que acreditam que o preço de um ativo vai cair.

Suporte: Um nível de preço onde há uma concentração de demanda suficiente para evitar que o preço de um ativo caia ainda mais.

Resistência: Um nível de preço onde há uma concentração de oferta suficiente para impedir que o preço de um ativo suba ainda mais.

Retração: Uma reversão temporária na direção do movimento de preço de um ativo. Retrações frequentemente ocorrem após um movimento significativo.

Pivot: Um ponto significativo no gráfico onde a direção do preço pode mudar, muitas vezes usado para indicar potenciais pontos de entrada ou saída.

Média Móvel (Moving Average): Um indicador que suaviza os dados de preço, mostrando a tendência geral do mercado ao longo de um período específico.

Volume: A quantidade de ações ou contratos negociados em um ativo durante um determinado período de tempo. Pode indicar a força ou fraqueza de um movimento de preço.

Índice de Força Relativa (RSI - Relative Strength Index): Um indicador de momentum que mede a velocidade e a mudança dos movimentos de preço, indicando condições de sobrecompra ou sobrevenda.

Fibonacci Retracement: Ferramenta baseada nos números de Fibonacci usada para identificar níveis potenciais de suporte e resistência com base na tendência anterior de um ativo.

Candlestick: Representação gráfica de preço em um determinado período de tempo, mostrando a abertura, fechamento, máximo e mínimo em forma de "velas".

Padrões Gráficos: Formações reconhecíveis nos gráficos que indicam reversões ou continuação de tendências, como "cabeça e ombros", "triângulo" e "bandeira".

Gap: Uma diferença no preço de um ativo entre o fechamento anterior e a abertura subsequente, muitas vezes indicando uma mudança abrupta nas expectativas do mercado.

Stop Loss: Um preço pré-determinado pelo investidor para vender automaticamente um ativo, reduzindo perdas se o preço se mover contra suas expectativas.

Take Profit: Um preço pré-determinado pelo investidor para vender automaticamente um ativo, realizando lucros se o preço atingir um determinado nível.

Alavancagem: Aumento do potencial de retorno (e risco) através do uso de fundos emprestados para negociar ativos financeiros.

Spread: A diferença entre os preços de compra e venda de um ativo, refletindo o custo de transação.

Volatilidade: Medida da flutuação de preço de um ativo ao longo do tempo, indicando o risco associado a ele.

Correlação: Relação estatística entre os movimentos de preço de dois ativos, indicando como eles se movem em relação um ao outro.

Divergência: Situação onde os indicadores técnicos não confirmam a direção dos movimentos de preço, muitas vezes indicando uma possível reversão iminente.

conforme duvidas vão nascendo vamos tentando melhorar!!!

Um grande Abraço

Rafael Lagosta Diniz

O que disse Powell e o que fez gold? O que disse Powell e o que fez gold?

O Presidente do Federal Reserve, Jerome Powell, expressou reservas sobre a trajetória da desinflação nos EUA durante suas recentes observações, afirmando: "minha confiança nisso não é tão alta quanto era."Apesar disso, ele indicou que novos aumentos das taxas eram improváveis com base nos dados do primeiro trimestre do ano.

Os comentários de Powell ecoaram em grande parte os feitos durante a sua última conferência de imprensa após a reunião anterior do Federal Reserve.

O sentimento do mercado em relação às decisões de taxa do Fed parece estar se ajustando ligeiramente, particularmente após a divulgação de novos dados que mostram aumentos mais rápidos do que o esperado nos preços ao produtor em abril. Os comerciantes estão agora considerando uma chance de 60% de um corte de taxa em setembro, ligeiramente abaixo da chance de 64% antes das observações de Powells e do relatório do Índice de Preços ao Produtor (PPI).

Após a divulgação dos dados do PPI, o par XAU/USD subiu quase 0,8%, para us $2.357, com potencial para ganhos adicionais nos próximos pregões. A análise técnica indica que o próximo obstáculo para os preços do ouro está próximo da resistência da linha de tendência em US $2.370, enquanto o apoio imediato está próximo de US $2.320, seguido pela média móvel de 50 dias.

A atenção do mercado volta-se agora para a divulgação dos dados relativos aos preços no consumidor relativos a abril, prevista para quarta-feira.

O ouro recupera acima de US $2.300: o que vem a seguir? O ouro recupera acima de US $2.300: o que vem a seguir?

A Gold conseguiu recuperar as suas perdas ontem (a maior queda diária em quase 2 anos) com dados fracos do PMI dos EUA. O pensamento aqui é que os indicadores de crescimento lento podem empurrar o Federal Reserve para um corte anterior da taxa de juros (embora não prenda a respiração), potencialmente aumentando a atratividade de ativos não produtivos como o ouro.

A taxa de expansão da atividade empresarial dos EUA diminuiu em meio a sinais de demanda mais fraca, de acordo com o último relatório da S&P Global Flash PMI.

Do ponto de vista técnico, o XAU/USD está atualmente lutando com o nível de retração de Fibonacci de 23,6% do rali entre US $1.984 e US $2.430, lutando para superá-lo de forma convincente.

Ole Hansen, do Saxo Bank, observa que o aumento vigoroso do ouro desde meados de fevereiro está passando por uma correção necessária, que deve fornecer informações sobre a demanda subjacente real (agora que o risco geopolítico esfriou um pouco).

A atenção do mercado agora se desloca para três principais divulgações de dados dos EUA: bens duráveis dos EUA (quarta-feira), PIB instantâneo Q1 dos EUA (quinta-feira) e PCE principal dos EUA na sexta-feira. Embora os três possam ter impacto no mercado, prevê-se que os dois últimos tenham maior significado.

Análise técnica do ouro em meio à incerteza Irã-Israel Análise técnica do ouro em meio à incerteza Irã-Israel

O ouro gira em torno dos us $ 2.370, com a faixa de negociação relativamente estreita, à medida que os investidores monitoram de perto as atualizações sobre o conflito Irã-Israel.

A posição de Israel em relação à retaliação contra o irão não gira em torno de se, mas de quando e como revidar. Bezalel Smotrich, Ministro das Finanças de Israel, defende uma resposta que imponha um " pedágio desproporcional "ao Irã, com o objetivo de" abalar Teerã " e impedir futuros ataques. Embora qualquer retaliação arrisque a escalada da situação para um conflito mais amplo no Oriente Médio e uma crise global mais profunda, há uma esperança persistente de que a relutância do Irã em uma guerra total, evidenciada por sua rápida desescalada após seu recente ataque, possa mitigar o risco.

O ouro demonstra resiliência apesar dos dados económicos robustos dos EUA, sugerindo que o atual mercado em alta não é influenciado apenas por fatores macroeconómicos convencionais.

No gráfico XAU / USD, um movimento descendente pode exigir o teste da máxima histórica anterior de US $2.300 para considerar uma reversão substancial. No entanto, o sentimento de alta mais amplo pode parecer persistir, apoiado pelo Índice de Força Relativa (RSI) de 4 horas abaixo de 50 e pelo indicador de Momentum que mostra uma tendência descendente acima do seu ponto médio.

A média móvel simples de 20 (SMA) possivelmente mantém uma trajetória firmemente otimista em aproximadamente US $2.281, situando-se confortavelmente acima da também otimista SMA de 100 em cerca de US $200.

Ouro para fechar acima de $2200 esta semana ou na próxima? Ouro para fechar acima de $2200 esta semana ou na próxima?

Examinando o gráfico de ouro diário, parece que há um potencial padrão de mastro de alta se formando, indicando uma possível fuga futura. Se este padrão se desenrolar, os preços do ouro poderão subir. Esta semana, o ouro tentou quebrar US $2.200, mas enfrentou rejeição, caindo para us $2.080 antes de se recuperar acima de US $ 2.190.

No entanto, o sentimento do mercado pode estar se tornando cauteloso antes da divulgação significativa de dados econômicos dos EUA na semana de férias encurtada, incluindo a taxa de crescimento do PIB, o índice básico de preços do PCE e os gastos pessoais. Apesar desta cautela, se a taxa de crescimento do PIB cair de 4,9% no trimestre anterior para os 3,2% esperados, poderá reforçar as expectativas de um corte da taxa de junho pelo Federal Reserve, como o mercado antecipa. Isso poderia potencialmente aumentar a demanda por ouro e aumentar seu preço.

Se os dados desta semana não servirem como catalisador, a atenção pode mudar para a próxima semana, com as vagas de emprego da JOLTS programadas para terça-feira e NFP na sexta-feira (Horário dos EUA), potencialmente fornecendo mais informações sobre o mercado.

Ouro: riscos depois de atingir o máximo histórico? Ouro: riscos depois de atingir o máximo histórico?

Os preços do ouro têm aumentado nas últimas seis sessões, aproximando-se gradualmente da máxima de dezembro de US $2149,00. Este recente aumento seguiu-se à reafirmação do Presidente do Federal Reserve, Jerome Powell, de que ele acha que seria sensato considerar a redução da taxa dos Fed funds em algum momento deste ano, com a condição de que haja maior confiança na inflação atingindo constantemente a meta de 2%.

Olhando para o gráfico diário, o ouro atualmente fica confortavelmente acima de seu suporte principal, a média móvel de 20 dias em US $2041,00, tornando-o suscetível a uma potencial reversão. Além disso, o ouro pode estar sujeito a uma pressão descendente quando a euforia do recente testemunho de Jerome Powell desaparecer, e o mercado perceber que o Fed não está realmente com pressa em baixar as taxas de juros.

Agora, o ouro à vista custa US $ 2.150, 00 por onça troy, atingindo um novo recorde. As condições extremamente sobrecompradas tornaram-se mais evidentes.

Economistas do ANZ Bank sugerem que o principal motor por trás do aumento dos preços do ouro é a mudança do Fed de um aperto para um ciclo monetário de flexibilização. Eles também prevêem que os riscos geopolíticos elevados e a compra pelo Banco central contribuirão para elevar o preço do ouro para US $2.200 até o final do ano.

Curiosamente, o paládio ultrapassou a marca de US $1.000 por onça, registrando ganhos de mais de 10%.

O ouro sinaliza preocupaçãoTalvez você já saiba mas não custa lembrar, o Ouro é um ativo de segurança, e ele não é uma segurança barata, afinal ele é menos eficiente que os títulos pois ele tem custo de custódia, com perdão da redundância. Esse custo faz que o ouro seja um ativo de segurança menos atrativo em um momento de combate a inflação, embora seja um ativo deflacionário, os títulos são mais seguros e estão pagando mais rendimentos no médio prazo.

Todavia, o ouro sinaliza uma preocupação importante para os mercados, visto que o cenário se agrava na política dos EUA e na Geopolítica da paz global.

Agravamento nos Estados Unidos

Para mim os Estados Unidos passa por uma crise no seu parlamento, onde recentemente o ex-Secretário do Congresso, Kevin McKarthy foi destituído de seu cargo por ter costurado um acordo para o aumento no teto de gastos.

Agora, o último Secretário, Jim Jordan acaba de deixar a cadeira após perder pela terceira vez voto por apoio do congresso.

Tudo isso trás insegurança para a renovação do teto de gastos agora em Novembro. O tamanho da dívida nos EUA é uma preocupação, e o fiscal pressiona os títulos americanos pedindo premio de risco.

Agravamento no Oriente Médio

A medida que o conflito se expande na região de Israel e Gaza, mais preocupações de um ambiente hostil e pressões inflacionárias causadas no mercado de energia.

A paz na Palestina é uma pauta importante para as alianças e a política de boa vizinhança que se vinha costurando naquela região, e o escalonamento dessa disputa deteriora as relações Israel, Egito, Irã e Arábia Saudita, e isso causa pressão no petróleo, que no fim do dia, trás pressão inflacionária.

A busca por segurança em títulos Americanos é real, mas a medida que há uma preocupação fiscal naquele país, os grandes fundos acabam preferindo pagar o custo de custeio do ouro para proteger seu dinheiro.

Gráfico

O Ouro estava em trajetória de queda no ano de 2023, e esta foi interrompida com o estouro do conflito no Oriente Médio. Dia 09/10 o preço já abriu com 1% de alta e assim se manteve subindo mais de 7% nos dias seguintes buscando novamente a região psicológica dos 2000 dólares.

Caso haja uma tempestade perfeita, isto é, um agravamento na crise fiscal dos EUA e um agravamento na guerra de Israel podemos ver o ouro buscando regiões de importância no passado, acima de US $2020. Projeto pontos baseado em memória que são US $2070, 2100 e 2150.

Ouro digital para cima (BTC), ouro à vista para baixo (XAU) Ouro digital para cima (BTC), ouro à vista para baixo (XAU)

O Bitcoin, muitas vezes referido como ouro digital, subiu novamente, estendendo-se acima de US $43.000. A criptografia manteve seu ímpeto positivo por cinco dias consecutivos, marcando um aumento de 15% nesse período. Atualmente, o preço gira em torno de US $43.300, depois de recuar de uma alta recente de US $44.011.

Do ponto de vista técnico, o bitcoin ultrapassou o nível de 50% entre o máximo histórico de 2021 de US $69.000 e o mínimo de 2022 de US $18.000 (em US $42.240). Manter essa posição acima do ponto médio fortalece o caso de alta e ajuda o sentimento predominante de que a trajetória ascendente provavelmente persistirá.

Em ouro "real"; a mercadoria enfrentou um recuo significativo de seus máximos históricos, testemunhando uma queda de mais de US $100. Apesar de alguns indicadores técnicos sinalizarem condições de sobrevenda, a luta do ouro para obter uma recuperação convincente devido à força renovada do dólar americano. Uma quebra abaixo do nível de US $2010 poderia intensificar a pressão de baixa, expondo US $2.000, us $1.995 e US $1.985.

Gold'S Jackson Hole Rally: O Que vem a seguir?Gold'S Jackson Hole Rally: O Que vem a seguir?

O ouro ainda está possivelmente dentro de seu canal descendente, embora tenha descoberto uma posição em US $1885 e demonstrado uma mudança ascendente nesta semana devido a um declínio nos Rendimentos dos títulos. No entanto, a expectativa é que a taxa dos Fed funds permaneça mais alta por mais tempo, de modo que o potencial de alta do ouro pode ser de curta duração.

Contra essa hipótese está o recente aumento do ouro de US $1900 para us $1916. Este aumento pode ser atribuído a um enfraquecimento do USD, que se seguiu à divulgação de vários pontos de dados, incluindo uma queda no PMI composto dos EUA para 50,4 em agosto (abaixo dos 52,0 esperados) e uma queda no PMI industrial para 47,0, atingindo um ponto baixo nos últimos dois meses.

Para o risco de queda, os ursos podem novamente atingir a resistência de US $1880 e US $1885 se o preço cair abaixo do nível de US $1908 (200 SMA). O risco ascendente imediato é potencialmente limitado a $1920 (20 SMA). Jerome Powell vai subir ao palco no Simpósio de Jackson Hole nas próximas 48 horas (agendadas para as 10h05 e sexta-feira) e a trajetória de curto prazo do gold provavelmente será guiada por este evento significativo.

Curiosamente, a libra está contrariando a tendência de um dólar americano mais suave. O GBPUSD enfraqueceu para us $ 1,2716, à medida que os traders digeriram os dados do PMI do UKs igualmente mais fracos do que o esperado. A última produção do sector privado do Reino Unido foi a que mais caiu em 31 meses (cerca de 2 anos e meio).

#3M - Encadeando as análises dos Mercados CorrelacionadosFala, galera!

Neste episódio vamos juntar as análises do primeiro vídeo da Série para que você mesmo possa avaliar como é simples encadear as tendências quando usamos esse conceito de análise fractal.

Somente conseguimos ter essa visão ampla quando utilizamos a Análise Técnica como ferramenta.

Espero que gostem!!

A análise técnica deve ser simples para que o entendimento seja completo.

"Bóóóóra tirar nossa fatia desse Mercado."

Grande abraço e até o próximo vídeo!

Reação do ouro às próximas Folhas de pagamento não agrícolasReação do ouro às próximas Folhas de pagamento não agrícolas

O comércio de ouro enfrentou ventos contrários na quarta-feira, à medida que o dólar dos EUA se fortaleceu, apesar da queda da Fitch do rating de crédito dos EUA para AA+ de AAA. Os investidores pareciam imperturbáveis e concentraram-se em dados positivos do Relatório Nacional de emprego da ADP que poderiam indicar um relatório de folhas de pagamento não agrícolas maior do que o esperado nesta sexta-feira.

O Relatório Nacional de emprego da ADP revelou que as empresas privadas nos EUA contrataram 324 mil trabalhadores em julho de 2023, superando as expectativas do mercado relativamente à decisão da A189k. Fitch de rebaixar o rating de crédito dos EUA foi atribuída a preocupações sobre a potencial deterioração fiscal nos próximos três anos e a crise do tecto da dívida que foi evitada no último minuto há alguns meses.

O impacto desses desenvolvimentos nos preços do ouro foi evidente, uma vez que recuou pela segunda sessão consecutiva, atualmente testando em US $1.935 e pode estar se aproximando de um nível significativo de suporte técnico em US $1.930. Por outro lado, se o ouro retomar sua recuperação, poderá encontrar resistência inicial em torno de US $1.942, seguida pela marca psicologicamente importante de US $1.950.

Tendência de AUD Bucks após aumento das taxas do Fed para alt...Tendência de AUD Bucks após aumento das taxas do Fed para alta de 22 anos

O Federal Reserve decidiu aumentar as taxas de juro em 25 pontos base, atingindo um intervalo de 5,25% A 5,50%, marcando o nível mais elevado registado em 22 anos. Os participantes do mercado anteciparam amplamente esse movimento quando o Fed retomou sua campanha de aperto.

Em sua declaração, o Fed expressou uma perspectiva positiva sobre o crescimento econômico, reconhecendo que a atividade econômica vem se expandindo a um ritmo moderado, o que é uma melhoria sutil em relação à caracterização anterior de crescimento "modesto". O foco nos preços ao consumidor permaneceu, com o Fed enfatizando que a inflação continua a ser elevada, e os formuladores de políticas acompanharão de perto os riscos que ela representa, espelhando sua avaliação do mês anterior.

Após o anúncio da decisão do Fed, O dólar americano recuou em toda a linha. Este movimento do dólar contribuiu para um aumento dos preços do ouro e um foco imediato está agora na resistência menor de US $1.973 e US $1.978 mais acima.

Uma excepção à tendência geral é o dólar australiano, que contrariou a tendência depois de os dados revelarem que a inflação interna abrandou mais do que o esperado no segundo trimestre. Esta diminuição da inflação reduziu a pressão sobre o Reserve Bank of Australia para implementar novas medidas de aperto da política. Os dados mostraram que o índice de preços ao consumidor da Austrália aumentou 6%, uma desaceleração em relação aos 7% registados no primeiro trimestre e abaixo das expectativas do mercado de 6,2%. Consequentemente, o Dólar Australiano enfraqueceu para aproximadamente US $0,676.

Resumo do Mercado 24/07/2023Mercado otimista as vesperas de divulgações de taxas de interesse americana e européia. Resultados da economia no Reino Unido e na Alemanha saem abaixo do esperado mostrando diminuição da inflação e fortalecendo as bolsas e o ouro (como ativo de refúgio). Petróleo também se fortalece regado a incentivos de recuperação da economia Chinesa e rompe média de 200 sessões (que costuma carecterizar mudança de tendencia. Chevron tem resultados positivos e já se valoriza no pré market.

Ouro em alta com possível paralização de aumentos de taxasO XAUUSD encontra resistencia na faixa de 1984, porém a expectativa é de paralização de aumentos na taxa de juros americana, oque pode favorecer um rompimento dessa zona e facilmente fazer com que o ouro vá acima de 2000 usd a onça (podendo chegar a 2007 e depois a 2030). Enquanto não rompe essa zona pode buscar a mínima de 1950 (pouco provavel nesse momento) e em caso de ir abaixo de 1950 poderia buscar 1920 (menos provavel ainda).

Resumo do Mercado dia 12/07/2023Mercado em alta com a expectativa de entrega de taxa de inflação americana, tem favorecido os indices, ouro e petrôleo, e desfavorecido o dolar. Uma entrega de inflação acima do esperado pode favorecer a inversão dessa tendência, dado que esses ativos já reagiram positivamente. Hoje também entrega de taxa de juros do Canadá e inventário de petróleo. Além de estarmos a véspera de início da estação de resultados, tendo divulgações importantes amanhã e depois (PEP, JPM, CITY).

ATIVOS NA ANÁLISE: US500, USTEC, DAX, CAC40, DXY, EURUSD, USDCAD, NZDUSD, XAUUSD, USOIL, BCT, C, PEP, JPM.

Reações do mercado à "pausa hawkish" do Fed Reações do mercado à "pausa hawkish" do Fed

Hoje, o Federal Reserve optou por não prosseguir com o 11º aumento consecutivo da taxa de juros, optando, em vez disso, por avaliar os efeitos dos 10 aumentos anteriores. Entretanto, o Fed anunciou que prevê a implementação de dois aumentos adicionais de um quarto de ponto percentual antes do final do ano. Embora a pausa fosse amplamente esperada, o fato de que os formuladores de políticas veem as taxas em 5,6% no final do ano foi o que pegou o mercado desprevenido.

A combinação da pausa com a sugestão de mais dois aumentos de 25 pontos-base foi apelidada de "pausa hawkish".

Após a decisão, os resultados de fechamento do mercado de ações foram mistos. O Dow Jones fechou mais de 230 pontos abaixo, enquanto o S&P 500 e o Nasdaq registraram ganhos de 0,1% e 0,4%, respectivamente. O Nasdaq Composite foi impulsionado principalmente pelos ganhos obtidos nas ações adjacentes à IA da Nvidia e da AMD.

O dia começou com o Bitcoin ultrapassando US$ 26.000. No entanto, desde então, ele se recuperou para uma baixa de 24 horas de US$ 25.791. Alguns analistas estão prevendo uma queda inevitável para US$ 25.000 com base nas notícias recentes sobre criptomoedas, que são dominadas por discussões sobre regulamentação.

Enquanto isso, os preços do ouro subiram inicialmente para atingir US$ 1959 por onça na sessão, mas depois reduziram os ganhos, sendo negociados em torno de US$ 1945.

O dólar se enfraqueceu em toda a linha, com o DXY caindo 0,32%. O NZD foi o que mais se movimentou, subindo mais de um por cento, atingindo uma alta de US$ 0,6211 em três semanas. Os ganhos em EUR e GBP foram mais modestos, com +0,39% cada.