Ideias da comunidade

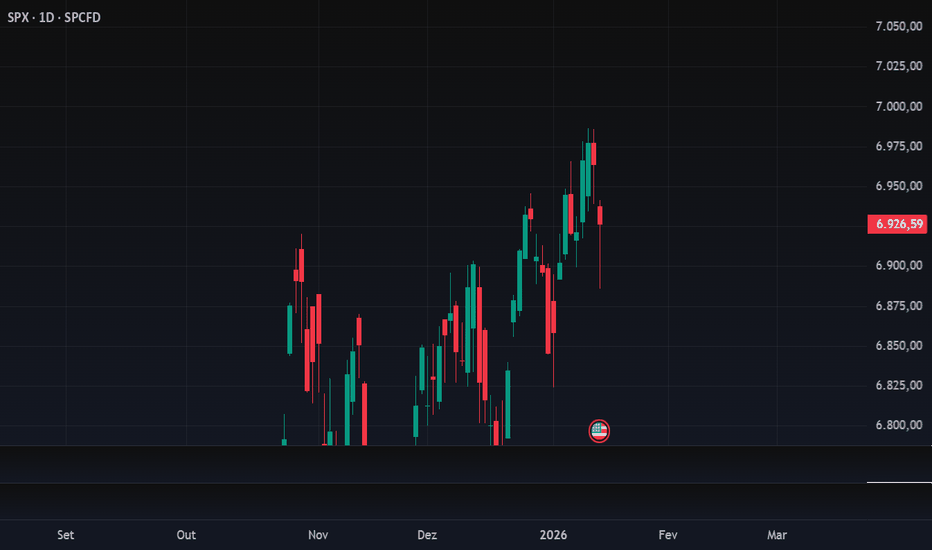

Escalada na Gronelândia Pesa nos Índices

O S&P 500 está a negociar em baixa esta manhã, com uma queda superior a 1%, após os desenvolvimentos do fim de semana em torno da Gronelândia, que voltaram a colocar a política comercial e a geopolítica no centro da atenção dos investidores. Donald Trump reiterou as suas ambições em relação à região autónoma da Dinamarca, anunciando que pretende impor tarifas de 10% a vários aliados europeus caso não apoiem o seu plano para adquirir o território. A União Europeia reagiu com fortes críticas à pressão diplomática dos EUA e está a avaliar possíveis retaliações, aumentando o risco de uma nova escalada comercial. Este é o segundo grande evento de risco de janeiro, após a escalada de tensões no Irão, e a reação dos investidores a este desenvolvimento será reveladora do caminho que os ativos de risco pretendem tomar no primeiro trimestre.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Sexta-feira foi perfeita, estratégia para segunda-feira!

Primeiro, vamos analisar a maior queda do ouro em mais de duas semanas na sexta-feira. Após as declarações de Trump, o dólar recuperou as perdas intradiárias e o ouro chegou a cair US$ 84, atingindo uma mínima de US$ 4.536,45. No entanto, recuperou-se fortemente em seguida, fechando a US$ 4.595,59; a alta rápida e excessiva anterior nos preços do ouro deu aos investidores otimistas um motivo para realizar lucros. Além disso, mencionei no artigo de sexta-feira o alerta de uma possível "Sexta-feira Negra", fornecendo um aviso prévio!

Atualmente, os investidores enfrentam duas opções estratégicas:

Aproveitar a alta após romper as máximas históricas ou esperar que os preços retornem à sua faixa de valor intrínseco antes de comprar. Em última análise, isso depende das preferências individuais de investimento.

Contudo, tenho observado que os investidores otimistas de longo prazo tendem a favorecer uma abordagem mais conservadora, enquanto os traders de curto prazo dominam as altas de curto prazo e a volatilidade do mercado. Enquanto a tendência geral de alta permanecer inalterada, espera-se que esse padrão continue.

Análise do Preço do Ouro para a Próxima Segunda-feira:

A queda repentina nos preços do ouro na sexta-feira era amplamente esperada, e eu já havia alertado a todos no meu artigo de sexta-feira. Minha análise de quinta e sexta-feira sugeria a venda a descoberto de ouro em níveis mais altos, especificamente em 4640 e 4620 na sexta-feira, atingindo perfeitamente a meta de 4536! Observando o mercado atual, como todos sabemos, os preços do ouro nesta semana começaram em 4513, atingindo uma nova máxima histórica de 4642 antes de recuar para cerca de 4536 e, em seguida, se recuperar acima de 4590. Embora esse processo indique controle comprador, no curto prazo, o nível de 4590 pode ter perdido seu suporte fundamental. Portanto, a tendência geral de formação de fundo e recuperação demonstrada pelo ouro nesta semana, sem dúvida, criou uma base sólida para os compradores, e continuar buscando novos ganhos é razoável, mas é necessário focar em comprar em quedas.

Analisando o gráfico de 3 horas, após as flutuações significativas de ontem, o preço atual ainda oscila em torno da média móvel de 5 períodos. Embora a média móvel de 10 períodos e a Banda Média de Bollinger ofereçam resistência, a inversão de tendência da média móvel de 5 períodos e a extensão ascendente da Banda Inferior de Bollinger sugerem um potencial de queda limitado para o ouro no curto prazo. Portanto, o gráfico de 4 horas geralmente antecipa uma correção seguida por uma retomada da alta. A estratégia recomendada para o início da próxima semana é comprar em quedas, com foco inicial na área de 4575-4580. Essa área representa a tendência de alta após a mínima e recuperação de ontem, e pode ser considerada fundamental para um retorno de curto prazo a 4600. Em segundo lugar, preste muita atenção à área em torno de 4635, onde a média móvel de 10 dias no gráfico diário mostra forte suporte. Acima desse nível, a tendência permanece de alta, embora o movimento ascendente possa levar mais tempo.

No entanto, pessoalmente acredito que quando os preços do ouro se aproximarem ou tocarem o nível anterior (4600), será um bom momento para abrir ordens de compra, antecipando o desempenho dos compradores acima de 4600. Além disso, vale a pena observar a área de 4690 no curto prazo. Se os preços do ouro conseguirem se manter acima desse nível, um retorno direto a 4600 no início da próxima semana é quase certo, e a estabilização acima de 4600 também é altamente provável.

Em relação à resistência, preste atenção à área de 4620, a máxima desta sexta-feira. Posições de venda intraday podem ser iniciadas abaixo desse nível, mas qualquer rompimento deve ser considerado um sinal de força compradora, mesmo em uma fase de consolidação. Claro, pessoalmente acredito que quando os preços do ouro romperem 4620, uma meta mais ambiciosa da máxima de 4640, ou mesmo um rompimento acima desse nível, seria mais provável.

Em resumo, a estratégia de negociação de curto prazo recomendada para o ouro na próxima segunda-feira é comprar principalmente em quedas e, secundariamente, vender em altas. O principal nível de resistência a ser observado no curto prazo é 4625-4630, e o principal nível de suporte é 4570-4580. Por favor, acompanhe a tendência de perto.

[ETHUSD] Nao compro e não vendo, só observo15-jan-26

Sem nenhum fator extrínseco, o que é bem difícil na atual conjectura mundial,

o gráfico e o indicador divergem. Portanto eu ficaria de fora dessa por

enquanto. Para que compra, bom monitorar a próxima barreira.

Além disso, é importante observar se o preço consegue se manter acima dos níveis de barreira logo acima (ou chegar e manter-se), pois isso indicaria maior convicção do mercado e reduziria o risco de entradas precipitadas. Caso contrário, qualquer movimento de alta pode se mostrar apenas um repique técnico sem força real, o que reforça ainda mais a cautela até que haja uma sinalização mais clara de alinhamento entre preço e indicador.

O que é Volatilidade Implícita?Pontos Básicos

A volatilidade implícita nos informa qual intervalo percentual o mercado de opções está precificando como um movimento de um desvio padrão (68,3% de probabilidade) para o próximo ano.

Por exemplo, se a IV é de 17%, então o ativo tem a probabilidade de um desvio padrão (68,3%) de se mover 17% em qualquer direção em um ano.

Em vez de usar dados históricos para calcular um movimento de um desvio padrão — que é o que a volatilidade realizada (RV) faz — a volatilidade implícita calcula o intervalo percentual esperado com base no quão “caras” as opções estão em termos relativos.

Se as opções de compra/venda (long) estão em alta demanda e sendo negociadas com um prêmio mais alto, a volatilidade implícita será maior, o que significa que o mercado de opções estará precificando um intervalo percentual mais amplo.

Intermediário: Caro vs. Sobreprecificado

Os traders de volatilidade enfrentam o problema perpétuo de que só podemos saber se as opções estão caras, mas nunca realmente se estão sobreprecificadas (valor acima do justo), pois isso exigiria conhecimento antecipado da volatilidade realizada futura, o que é impossível além das limitações de previsões e estimativas.

Os termos “sobreprecificado” e “subprecificado” não são mais tão usados por traders teóricos de opções, porque seu uso implica que se sabe quanto a opção deveria valer. Na linguagem moderna, diz-se que as opções estão sendo negociadas com uma “IV alta” ou uma “IV baixa”, significando que se tem uma noção de onde a volatilidade implícita esteve no passado e a medida atual é, portanto, alta ou baixa em comparação (McMillan, 2012, p. 689).

Uma das formas de medir essa “carência” relativa da IV rapidamente é com o IV Rank ou Percentil de IV, disponíveis em algumas corretoras e recursos gratuitos na web.

Outro aspecto importante da estratégia com IV é a sua forte reversão à média (mean reversion). A IV de opções de longa duração é mais fácil de prever para fins de negociação, pois há uma grande chance de retornarem às médias históricas profundas, mas a margem de erro é menor ao prever mudanças na IV. Isso ocorre porque opções de longa duração têm mais vega, que é a grega de primeira ordem que mede a sensibilidade do preço de uma opção às mudanças na IV.

Avançado: Dinâmica das Gregas

A volatilidade implícita é de importância fundamental para os traders de opções porque ela oscila, às vezes de forma muito imprevisível, com base nas respostas gerais do mercado de opções. Estar do lado certo dessa mudança pode significar lucro rápido.

As outras gregas principais (delta, gamma e theta) movem-se de forma previsível e mecânica com base em mudanças no preço à vista (spot), no tempo e na IV. No entanto, o vega (mudanças na IV em relação às mudanças no preço) é, por si só, o “curinga” onde o mercado é frequentemente mais ineficiente. Isso ocorre porque os modelos teóricos de precificação de opções assumem que a volatilidade é constante. Enquanto isso, a volatilidade quase nunca é constante. É por isso que a volatilidade implícita é tão ineficiente e interessante para nós como traders: onde há ineficiência, há uma vantagem (edge).

Especialista: Como a IV é Calculada

Em relação ao cálculo da volatilidade implícita para tentar medir a expectativa do mercado sobre a volatilidade futura (Schwager, 2008, p. 579), não existe uma solução em forma fechada conhecida para calcular a IV.

“A volatilidade implícita é o número de volatilidade que, se inserido em um modelo teórico de precificação junto com todas as outras variáveis, resultaria em um valor teórico de uma opção igual ao preço de mercado dessa mesma opção” (Cottle, 2008, p. 382).

O que isto significa é que o processo de cálculo da IV é feito com métodos de “tentativa e erro” (plug-and-play) que testam diferentes entradas de volatilidade até que haja uma correspondência com o preço listado. Isso também assume que todas as outras variáveis — além da volatilidade — são conhecidas e precisas (Natenberg, 2015, p. 545).

Um dos muitos desafios para o mercado de opções é como a volatilidade realizada (RV) oscila de forma confiável dependendo da hora do dia. Em Trading Volatility, Bennett detalha esses padrões repetitivos para as sessões à vista:

Para a maioria dos mercados, a volatilidade intradiária é maior logo após a abertura e pouco antes do fechamento. A volatilidade intradiária tende a cair no meio do dia devido à falta de anúncios e à redução de volumes/liquidez em razão do intervalo de almoço. Por esse motivo, usar uma estimativa de volatilidade mais frequente do que a diária tende a gerar muito “ruído”. Traders que desejam levar em conta preços intradiários devem, em vez disso, usar uma medida de volatilidade avançada. (2014, p. 236)

Esta é uma das muitas razões pelas quais a análise de preços justos de IV é um processo contínuo e dinâmico.

Bandeira de Alta - Entenda como operar essa figura gráficaA bandeira de alta é uma figura que indica continuidade de tendência. Pode-se dizer que as bandeiras representam um breve descanso, após um forte movimento de alta, para depois os preços retomarem a direção do movimento original.

O padrão se forma da seguinte maneira: os preços vêm em fortíssimo movimento direcional para cima, isto é, os preços subiram muito em um curto espaço de tempo (chamamos esse movimento de mastro). Então, os preços perdem a força e formam uma consolidação de curta duração. A consolidação pode assumir a forma de um pequeno canal inclinado contra a tendência que chamamos de bandeira.

O rompimento da figura completa o padrão. É possível projetar o movimento após o rompimento medindo a amplitude do mastro e transferindo-a para o ponto de rompimento.

Dessa forma, se a formação do mastro for de R$ 8,00, o mais provável é que os preços percorram uma distância de mais R$ 8,00 a partir do ponto de rompimento.

Geralmente o rompimento da bandeira no gráfico diário não deve demorar mais de quatro semanas para ocorrer. Se ultrapassar esse período é melhor descartar essa formação que pode assumir outras figuras gráficas como retângulos ou triângulos.

O volume durante a formação da bandeira tende a diminuir, aumentando novamente no ponto de rompimento.

No gráfico acima temos duas bandeiras de alta no gráfico diário da Usiminas (USIM5) , sendo que a bandeira 1 rompeu no pregão de 25/11/2025 e após o seu rompimento subiu aproximadamente 14,85% em apenas 11 dias úteis. Em seguida, fez outra bandeira de alta que foi rompida em 23/12/2025 e após o seu rompimento já subiu mais de 15%. Observe que foi traçada a projeção de alta da bandeira 2 que fica em R$ 7,30 e funciona como alvo de lucro aos comprados.

Portanto, fiquem atentos na formação dessa figura gráfica que pode resultar em excelente potencial de lucro no Swing Trade.

Bons estudos e ótimos investimentos a todos!

Prata subiu 25% em menos de 10 pregõesEm apenas 15 dias de 2026 já podemos ver a prata superando a marca de valorização de 25% no ano. Sendo que, olhando a janela do último mês, o metal precioso valorizou mais de 40% frente aos 6% de valorização do ouro. O que está acontecendo?

Elenco 3 motivos pelos quais a cotação do ouro e da prata será protagonista em 2026, e esses motivos passam por diversos setores e corroboram de forma conjunta uma demanda avassaladora.

O primeiro e mais simples são os níveis de estoque. Os metais são ativos físicos; eles existem no mundo real e estão estocados em algum lugar do mundo, sejam portos, bolsas de metais ou estoque da indústria. Diferente do ouro, a prata não é só reserva de valor. Ela é insumo crítico para eletrônicos, chips, energia solar, infraestrutura elétrica etc.

Os indicadores divulgados pelas casas que estocam dizem que as reservas de prata nas principais câmaras de Londres (LME) têm caído fortemente, pressionando o mercado físico. Houve retirada persistente de prata livre para negociações ou entrega, reduzindo o estoque disponível em Londres ao redor de níveis apertados. Na China (SHFE), os estoques de prata caíram para mínimos de uma década, outro sinal de que o metal “visível” está sendo drenado rapidamente. Pela lei da oferta e da demanda, quando maior a demanda por um produto escasso, mais o preço dele.

Segundo ponto é o chamado debasement , que de maneira simples significa a perda da confiança dos investidores em moedas fiduciárias, ou mais importante, nos títulos de dívida pública. Essa é uma crise crescente no mundo, e cada vez mais os investidores buscam reduzir sua posição em títulos públicos ou reduzir exposição grande a apenas uma moeda em específico, diversificando o risco.

O resultado direto do debasement é a fuga para chamados ativos reais. Ouro, prata, ímóveis, dentre outros e até mesmo Bitcoin, pela sua estrutura off the grid , sem controle governamental. A demanda pelos ativos financeiros pressiona ainda mais os preços para cima.

O terceiro ponto é a revolução por que estamos passando na indústria de tecnologia e elétrica. A IA é o assunto mais falado nos últimos 4 anos. Para sustentar um mundo em que a inteligência artificial domina, as empresas precisarão de chips mais capazes, mais centros de processamento de dados e mais energia elétrica. Isso traz uma demanda sem precedentes para metais básicos como cobre, prata, estanho, sucata, ferro, aço, dentre outros minerais básicos. As mineradoras não têm a capacidade de entregar tudo o que se estima necessário, o que aumenta a escassez percebida nos metais básicos, e assim consequentemente aumenta o preço dos metais.

Quando colocamos essas três forças lado a lado, estoques fisicamente apertados, perda estrutural de confiança no sistema monetário e uma demanda industrial que cresce mais rápido do que a capacidade de oferta, fica claro que o movimento da prata não é ruído, nem exagero especulativo de curto prazo. Ele é coerente.

Já vimos essa história antes, analisando isoladamente a razão Ouro x Prata, segue ganhando corpo para a prata exatamente como ocorreu em 2010. Naquela época a dívida pública explodia, os juros ficaram negativos e o remédio foi imprimir dinheiro. No gráfico, vemos a linha vermelha fortemente reduzindo a razão Ouro x Prata como ativo de hedge financeiro, por isso o preço sobe mais rápido do que o metal pode ser entregue.

Apesar de soar alarmante, as narrativas justificam uma sociedade moderna; podemos estar vendo uma crise de confiança em breve, mas o sistema deve se reajustar e retomar o crescimento independentemente do que venha a acontecer com os produtos financeiros.

"BPAC11-tem preço lucro esticado, mas o ROE e IEO justifica?"Relatório técnico para nos preparar para o resultado do 4º trimestre de 2025.

# 📊 Desempenho Financeiro do BTG Pactual (1T 2024 – 3T 2025)

## Evolução do Lucro Líquido

- **1T 2024**

- Lucro Líquido Contábil: R$ 2.774 mi

- Lucro Líquido Ajustado: R$ 2.889 mi

- **2T 2024**

- Contábil: R$ 2.823 mi

- Ajustado: R$ 2.949 mi

- **3T 2024**

- Contábil: R$ 3.068 mi

- Ajustado: R$ 3.207 mi

- **4T 2024**

- Contábil: R$ 3.124 mi

- Ajustado: R$ 3.276 mi

- **1T 2025**

- Contábil: R$ 3.210 mi

- Ajustado: R$ 3.367 mi

- **2T 2025**

- Contábil: R$ 4.009 mi

- Ajustado: R$ 4.182 mi

- **3T 2025**

- Contábil: R$ 4.337 mi

- Ajustado: R$ 4.539 mi

### Insights

- Crescimento contínuo culminando em recorde histórico no 3T 2025.

- Lucro ajustado exclui itens não recorrentes e amortização de ágio de aquisições.

- Escalabilidade comprovada com receitas crescendo mais rápido que custos.

---

## Rentabilidade (ROAE Ajustado)

- **1T 2024:** 22,8%

- **2T 2024:** 22,5%

- **3T 2024:** 23,5%

- **4T 2024:** 23,0%

- **1T 2025:** 23,2%

- **2T 2025:** 27,1%

- **3T 2025:** 28,1%

### Destaques

- Trajetória ascendente, com salto de 22,8% para 28,1% em menos de dois anos.

- Índice de Basileia: 15,5% no 3T 2025, mesmo após distribuição de R$ 2,3 bi em JCP.

---

## Eficiência Operacional (Índice de Eficiência Ajustado)

- **1T 2024:** 37,5%

- **2T 2024:** 37,3%

- **3T 2024:** 36,4%

- **4T 2024:** 38,5%

- **1T 2025:** 37,0%

- **2T 2025:** 35,6%

- **3T 2025:** 34,1% (menor da história)

### Destaques

- O banco gasta apenas R$ 0,34 para gerar R$ 1,00 de receita.

- Escalabilidade do modelo de negócios comprovada.

- Gestão disciplinada de custos mesmo com aquisições recentes.

---

## Qualidade de Crédito (NPL)

- **NPL > 90 dias:**

- Variou entre 0,8% e 1,6% em 2024; encerrou 3T 2025 em 1,3%.

- **NPL 15 a 90 dias:**

- Oscilou entre 2,0% e 3,3%; encerrou 3T 2025 em 2,2%.

### Destaques

- Mais de 95% da carteira em Estágio 1 (baixo risco).

- Carteira de crédito total atingiu R$ 246,9 bi no 3T 2025.

- Segmento PME alcançou R$ 29 bi no 3T 2025.

---

## 📈 Carteira de Crédito (Corporate & PME)

- **1T 2024:** R$ 181,6 bi

- **2T 2024:** R$ 194,8 bi

- **3T 2024:** R$ 210,4 bi

- **4T 2024:** R$ 221,6 bi

- **1T 2025:** R$ 230,6 bi

- **2T 2025:** R$ 237,9 bi

- **3T 2025:** R$ 246,9 bi

### Insights

- Crescimento de ~36% entre 1T 2024 e 3T 2025.

- Spreads saudáveis e inadimplência controlada.

- Expansão acompanhada de forte disciplina de risco.

---

## 📊 Lucro por Ação (LPA) e Preço/Lucro (P/L)

### Histórico de LPA

- **1T 2024:** R$ 0,76

- **2T 2024:** R$ 0,77

- **3T 2024:** R$ 0,84

- **4T 2024:** R$ 0,86

- **Ano 2024 (Total):** R$ 3,24

- **1T 2025:** R$ 0,88

- **2T 2025:** R$ 1,10

- **3T 2025:** R$ 1,19

- **Últimos 12 Meses (LTM):** R$ 4,03

### Indicadores P/L

- **Ano 2024:**

- Cotação: R$ 52,40

- P/L: 16,17x

- **LTM (4T24 – 3T25):**

- Cotação: R$ 54,18

- P/L: 13,44x

### Análise

- Apesar da cotação subir, o múltiplo P/L caiu, pois o lucro por ação cresceu mais rápido.

- A ação ficou “mais barata” em termos relativos ao lucro.

---

## 🔎 Por que o mercado paga 13x pelo BPAC11?

1. **ROE elevado:** 28,1% no 3T 2025, acima dos pares.

2. **Crescimento acelerado:** Lucro líquido ajustado cresceu 42% em relação ao ano anterior.

3. **Eficiência recorde:** Índice de eficiência em 34,1%.

4. **Diversificação:** Receitas robustas em Corporate Lending, Asset Management e Wealth Management.

5. **Aquisições estratégicas:** Julius Baer Brasil, Órama, Sertrading e JGP WM.

---

## 📌 Conceitos Importantes

- **Índice de Eficiência:** Despesas operacionais ÷ Receitas totais ajustadas. Quanto menor, melhor.

- **Impacto da Amortização de Ágio:** Eleva despesas contábeis, mas não reflete a lucratividade recorrente.

- **P/L Negativo:** Indica que a empresa está com prejuízo, ou seja, não gera lucro suficiente para justificar o preço da ação.

---

✨ Agora o 4º trimestre se coloca na mesa em 09 de fevereiro de 2026 o que nos deixa atentos aos motivos que levam o mercado a aceitar um preço lucro em 13,44x. Penso que o mercado vai cobrar caro caso não entregue bons números de eficiência e ROE.

Ouro sobe com dúvidas sobre a independência da Fed

Os preços do ouro estão atualmente a negociar ligeiramente abaixo do nível dos 4.600 dólares, depois de terem atingido um máximo histórico no início da sessão. Os recentes ganhos do metal precioso refletem um aumento da procura por ativos de refúgio, impulsionado por tensões geopolíticas elevadas, com focos de instabilidade na Venezuela, na Ucrânia e no Irão, agravadas por uma retórica agressiva por parte dos Estados Unidos relativamente à Gronelândia. Em conjunto, estes fatores aumentaram a incerteza e reforçaram a procura por ouro, amplamente considerado o ativo de refúgio por excelência. No entanto, os ganhos registados hoje refletem mais do que apenas o risco geopolítico. Surgem na sequência de declarações do presidente da Reserva Federal, Jerome Powell, que confirmou que o Departamento de Justiça dos EUA o ameaçou com uma acusação criminal relacionada com a renovação da sede do banco central. Muitos investidores encaram este desenvolvimento como um sério desafio à independência da Reserva Federal e uma nova escalada dos esforços da administração norte-americana para pressionar no sentido de taxas de juro mais baixas. Qualquer perceção de erosão da independência do banco central poderá reduzir a atratividade dos ativos norte-americanos para os investidores globais, criando um ambiente de maior incerteza e potencialmente acelerando os fluxos para ativos de refúgio, como o ouro. Neste contexto, existe margem para novos ganhos nos preços do ouro.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Petróleo para 2026 - Fundamentos, AT e EspeculaçãoComentário não é profissional e não é recomendação de investimento nem de negociação. Minha única recomendação é: consulte um profissional da área antes de negociar.

Price Action

2025 foi um dos piores anos desde 2009, caindo 21%. Somente 2018 foi um ano pior e não por muito (caiu 24% naquele ano). Por análise de ondas de elliott acredito que podemos estar vendo um fium de correção no preço o que traria uma nova onda de alta ou seja, por este viés estou otimista com o preço do barril. Quando olhamos a intensidade da queda vemos que ele apresenta um padrão de decaimento exponencial (curva amarela) o que sugere uma desaceleração de queda. Isso por si só não garante nada é claro, no entanto quando associado a análise de ondas elas se corroboram mutuamente.

Fundamentos

A produção americana começou a atingir recordes, provavelmente uma consequência direta da política de energia barata da Administração Trump. O Reino da Arábia Saudita também aumentou produção em um turn around da sua política de corte produção para manutenção de preço.

Do ponto de vista de estoques estamos vendo leve diminuição dos estoques em Oklahoma o que sugere uma demanda aquecida suplantando a oferta em alta. Nesse sentido eu vejo que a demanda é o driver principal e ao mesmo tempo a ponta mais frágil. Caso 2026 seja um ano de desaceleração da economia a queda dos preços pode se aprofundar.

A queda de sondas em atividade sugere menor número de poços furados e portanto projeta um desaceleração da produção americana ou até queda da produção.

Conclusão

Análise técnica sugere possível alta enquanto que o equilíbrio dos fundamentos sugere um cenário complexo mas que dado que a Arábia Saudita sempre joga a favor da alta do preço e a retração das perfurações nos EUA sugerindo desaceleração da produção americana podem corroborar a a visão de análise técnica. A mera manutenção da demanda confirmaria esse cenário otimista ao passo que uma recessão econômica jogaria os preços mais para baixo realmente. Meu viés para não ficar em cima do muro é de que o cenário de probabilidades é de 70/30% de chances a favor de um ano positivo para o preço do petróleo.

Tudo Sobre: Índice de Força Relativa (IFR) ou (RSI). O Índice de Força Relativa (IFR), conhecido internacionalmente pela sigla RSI (Relative Strength Index), é um dos indicadores técnicos mais populares e amplamente utilizados na análise gráfica de ativos financeiros. Desenvolvido por J. Welles Wilder Jr. em 1978, o IFR foi projetado para medir a força e a velocidade dos movimentos de preço, com foco em potenciais reversões de tendência e pontos estratégicos de entrada e saída no mercado.

O que é o IFR (RSI)?

O IFR é um oscilador de momentum que flutua entre 0 e 100 com base na velocidade e magnitude das variações de preço de um ativo ao longo de um determinado período, comumente 14 períodos como padrão.

Esse indicador não mede preço, mas sim "momentum": a força sustentada de movimentos ascendentes ou descendentes dos preços. Ele é representado por uma linha que se move paralelamente ao gráfico de preço, proporcionando informações visuais sobre a dinâmica do mercado.

1.Como Interpretar o IFR

- Faixas de Sobrecompra e Sobrevenda:

Os níveis mais utilizados pelos traders são:

- Acima de 70: potencial condição de "sobrecompra", indicando que a força compradora pode estar esgotada e que o ativo pode iniciar uma correção ou reversão de baixa.

- Abaixo de 30: potencial condição de "sobrevenda", sugerindo que a pressão vendedora pode estar saturada e que há espaço para um movimento de alta.

Essas zonas são especialmente úteis em mercados laterais ou em períodos de consolidação, quando a identificação de extremos pode gerar oportunidades claras de trade.

2. Aplicações Práticas do IFR

O IFR pode ser utilizado de diversas maneiras dentro de uma estratégia de análise técnica, incluindo:

- Identificação de Reversões:

Quando o IFR cruza os níveis-chave (30 e 70), isso pode sinalizar que o ativo está se aproximando de potenciais pontos de reversão. Por exemplo, um IFR saindo de uma condição de sobrevenda (abaixo de 30) pode indicar uma possível entrada compradora, enquanto uma saída da zona de sobrecompra (acima de 70) pode sinalizar uma oportunidade de realização de lucros ou reversão baixista.

- Divergências:

A divergência entre movimentos de preço e o IFR é um dos sinais técnicos mais valiosos — e também um dos mais utilizados pelos traders experientes. Uma "divergência de alta" ocorre quando o preço forma fundos mais baixos enquanto o IFR forma fundos mais altos, sugerindo que a pressão de venda está diminuindo. Por outro lado, uma "divergência de baixa" é identificada quando o preço registra topos mais altos, mas o IFR marca topos mais baixos. Essa discrepância pode antecipar uma reversão de tendência.

- Confirmação de Tendências:

Embora o IFR seja um oscilador, ele também pode complementar ferramentas de tendência, como médias móveis ou suportes e resistências. Em mercados fortemente direcionais, o IFR pode permanecer em níveis extremos por períodos prolongados, indicando que a tendência continua intacta e que não se deve agir apenas com base na sobrecompra ou sobrevenda isoladamente. Atenção sempre a tendencia vigente dos ativos, não utilize o indicador para "advinhar" topos ou fundos.

3. Vantagens e Limitações

Vantagens

- Simplicidade de uso: gráfico claro e interpretação intuitiva.

- Versatilidade: aplicável em diversos mercados (ações, contratos futuros, moedas, criptomoedas).

- Confluência com outras ferramentas: pode ser combinado com médias móveis, suportes e resistências para reforçar sinais.

- Limitações

Falsos sinais em tendências fortes: em mercados com forte tendência de alta ou baixa, o indicador pode permanecer em níveis extremos por longos períodos.

Melhor performance em mercados laterais: o IFR tende a ser mais eficaz quando o ativo se move dentro de faixas estreitas, onde oscilações são mais previsíveis.

TMO Testando rompimento da espécie de pivô, gráfico semanal.A Thermo Fisher Scientific é uma empresa americana do setor de saúde e biotecnologia, atuando no fornecimento de equipamentos, reagentes, serviços laboratoriais e soluções para pesquisa científica, diagnósticos e indústria farmacêutica. Seu negócio é diversificado e atende desde universidades até grandes laboratórios e empresas do setor de saúde, o que ajuda a manter recorrência e estabilidade ao longo do tempo.

No gráfico semanal, TMO está testando o rompimento de um pivô relevante, cujo primeiro toque ocorreu há cerca de um ano. Esse tipo de estrutura costuma ganhar importância justamente pelo tempo em que vem sendo respeitada. Para que o rompimento ganhe credibilidade, é fundamental observar se haverá aumento de volume e como o próximo candle semanal irá se comportar. Idealmente, o preço deveria abrir e se manter fora da faixa de resistência próxima de $625,50. A figura apresentada no gráfico também ajuda a ilustrar a saúde da empresa nos últimos cinco anos, reforçando a leitura estrutural do ativo.

Disclaimer:

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

aapl faz correção!!Após um forte movimento de alta, o preço começa a mostrar perda de momentum.

Estrutura diária ainda é bullish, mas estamos agora numa fase de correção saudável, com o preço a reagir abaixo da zona de topo.

🔎 Pontos-chave da leitura:

Monthly BOS já validado → tendência macro continua positiva.

Rejeição clara na zona de máximos → possível distribuição de curto prazo.

Preço em deslocação para zonas de liquidez/apoio previamente marcadas.

Oscilador a sair de sobrecompra, confirmando enfraquecimento do impulso.

📌 Cenários em aberto:

Continuação da correção até zonas inferiores de suporte para reacumulação.

Novo impulso apenas com confirmação clara de força (estrutura + momentum).

⚠️ Não é chamada de trade. É leitura de contexto.

Quem opera processo, espera confirmação.

PTBL3 Análise da AçãoPTBL3 Análise da Ação

📊 Os indicadores técnicos diários estão positivos. A ação voltou a subir a partir do suporte em 3,10. Observamos que os indicadores, a partir de níveis mais baixos, estão apontando positivamente para cima. Caso a ação consiga romper para cima a média móvel de 21 dias (3,29), a probabilidade de fortalecimento do suporte pode aumentar. A ação encontra-se muito distante da média móvel de 200 dias, o que pode gerar, ao longo do tempo, a possibilidade de uma alta até esse nível. Para que as altas sejam mais fortes, é necessário que o preço se mantenha acima da média móvel de 21 dias. Em um cenário de possível negatividade, o suporte em 3,10 será um nível importante a ser observado

Resistências: 3,45 - 3,63 - 3,68

Suportes: 3,10 - 2,84

🚀 Se puder dar aquele impulso nas nossas publicações, ficaremos muito gratos.

Não esqueça de compartilhar também nas suas redes sociais!

Aviso Legal:

As informações, comentários e recomendações aqui contidas não constituem consultoria de investimentos. O serviço de consultoria de investimentos é prestado no âmbito de um contrato de consultoria assinado entre o investidor e instituições autorizadas como corretoras, gestoras de portfólio e bancos que não recebem depósitos. O que está escrito nesta página reflete apenas opiniões pessoais. Essas opiniões podem não ser adequadas à sua situação financeira, nem às suas preferências de risco e retorno. Portanto, não deve ser tomada nenhuma decisão de investimento com base nas informações aqui apresentadas.

Realização de lucros trava subida do ouro após novo recorde

Os preços do ouro recuaram no início da negociação de segunda-feira, depois de anteriormente se terem aproximado de um máximo histórico em torno dos 4.550 dólares. O metal precioso continua no caminho para registar ganhos de cerca de 70% em 2025 e, após ter atingido um novo máximo histórico no final da semana passada, é natural assistir-se a alguma realização de lucros antes do final do ano, o que explica a correção de preços observada esta manhã. Uma ligeira valorização do dólar norte-americano, juntamente com um vago otimismo por parte da Casa Branca quanto às perspetivas de um cessar-fogo na Ucrânia, também limitou o potencial de subida do ouro. Ainda assim, as perspetivas para o metal precioso permanecem positivas, sustentadas pelas expectativas de uma Reserva Federal com uma postura mais dovish, reforçadas pelo contínuo escrutínio político da administração Trump, e pela persistente procura por ativos de refúgio, impulsionada pela incerteza geopolítica e económica.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Petrobras (PETR4) — Possível oportunidade | Gráfico Diário📊 Petrobras (PETR4) — Possível oportunidade | Gráfico Diário

A PETR4 segue operando em um contexto de lateralização no gráfico diário, respeitando um canal levemente ascendente, com o preço reagindo bem às zonas de consolidação (acumulação).

O cenário atual sugere uma tentativa de continuação dentro do range, após break up da zona de acumulação e pullback controlado, mantendo a estrutura.

🔎 Cenário técnico

Mercado em range / consolidação no diário

Formação de zona de acumulação bem definida

Rompimento da consolidação (break up) seguido de correção saudável

Preço ainda respeitando o canal ascendente

Indicadores técnicos corroboram o cenário:

MACD em retomada positiva

RSI trabalhando em região neutra (45–55), sem sobrecompra

🎯 Plano operacional (educacional)

📌 Entrada:

➡️ Região próxima a 31,70 – 31,80, após confirmação do preço

📉 Stop-loss:

➡️ Abaixo de 30,00, região inferior da consolidação / fundo recente

🎯 Alvos:

TP1: 33,20

TP2: 34,25

TP3: 35,27

📌 Gestão sugerida:

TP1 atingido → proteção da operação (stop em 0x0)

Parcial em TP2

Finalização em TP3, respeitando o canal

⚠️ Importante:

Este cenário pressupõe a manutenção da estrutura lateral/ascendente.

Perda do fundo da consolidação invalida o setup.

🧠 Gestão de risco e disciplina são essenciais.

📚 Análise com caráter educacional — não constitui recomendação de investimento.

Bandeira de Alta na Usiminas (USIM5)No gráfico diário a Usiminas (USIM5) entrou em formação de bandeira de alta que foi traçada em azul no gráfico acima. Se fechar acima de 6,00 irá validar essa bandeira, o que possibilita uma oportunidade de compra no Swing Trade com alvos nas próximas resistências que ficam em 6,27, 6,44 e 6,74. Já o stop loss pode ser posicionado abaixo da mínima do candle que validar essa bandeira.

Novo nome, novo ano, nova guerra: invasao venezuelana em breve?O governo Trump deixou claras suas intenções em relação a Nicolás Maduro. Derrubar o presidente venezuelano é um objetivo declarado, mas o caminho que o governo está disposto a seguir permanece incerto.

Um ex-embaixador dos EUA na Venezuela descreveu o envio de tropas terrestres americanas como uma “última opção”, mas tudo é possível com Trump e seu recém-nomeado Departamento de Guerra.

Washington já apreendeu um petroleiro que transportava petróleo venezuelano e se prepara para interceptar outros carregamentos. Além disso, os EUA realizaram mais de vinte ataques a embarcações que, segundo eles, estavam envolvidas em operações de contrabando de drogas. Cada passo aumenta o risco de um confronto mais amplo.

Os mercados de metais podem se recuperar com a escalada. A prata continua em uma forte tendência vertical. O movimento acima de 63 empurrou o preço para um novo território recorde antes de uma retração modesta. O ouro rompeu a faixa recente e registrou uma nova alta perto de US$ 4.285 antes de recuar.

Qualquer desenvolvimento significativo na Venezuela, como uma nova apreensão ou uma operação militar, pode provocar uma abertura mais alta dos metais quando os mercados forem retomados.

Ouro Mantem Tendencia Altista com Fed Mais Dovish

Os preços do ouro subiram e atingiram um máximo de várias semanas nas negociações da manhã de sexta-feira, ultrapassando o nível dos 4.300 dólares. O metal precioso está a encontrar suporte na fraqueza do dólar norte-americano, que na quinta-feira caiu para o valor mais baixo das últimas sete semanas. A moeda americana encontra-se sob pressão, à medida que a perspetiva para a Reserva Federal se torna cada vez mais dovish, em meio a sinais de desaceleração económica, pressão política por parte da Casa Branca para baixar juros e ao reconhecimento, por parte do presidente Jerome Powell, no final da reunião desta semana, de que o mercado laboral dos EUA enfrenta riscos significativos em baixa. O ouro continua a beneficiar desta dinâmica devido à correlação inversa entre os dois ativos. Ao mesmo tempo, a instabilidade geopolítica na Ucrânia e as fissuras cada vez mais visíveis na aliança transatlântica estão a reforçar o apelo de refúgio seguro do metal precioso. Neste contexto, o caminho de menor resistência para o ouro continua a ser em sentido ascendente, com os investidores atentos aos discursos públicos agendados para esta sexta-feira por membros sénior do FOMC.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.